ЕНВД – удобный и популярный налог, предпочтение которому отдали многие предприниматели. Последние новости сообщают, что с 1 января 2019 года в этой форме налогообложения произошли изменения. Но, несмотря на многочисленные разговоры о закрытии ЕНВД, его действие продлили до 2021 года.

Что изменилось в новом году

Уже несколько раз средства массовой информации Российский Федерации уведомляли предпринимателей о грядущем закрытии вмененки. Но всякий раз последние новости, размещенные на новостных порталах, оказывались не совсем достоверными и ЕНВД, после некоторых трансформаций и ужесточений льготного режима, продолжал действовать.

С 2019 года снова появились изменения, заметно уменьшившие прерогативы, доступные ранее тем, кто находится на вмененке. Но из достоверных источников стало известно, что действие вмененной системы продлено до 2021 года, правда, с существенными оговорками.

Изменения по ЕНВД с 2019 года произошли сразу по нескольким направлениям:

- появились новые требования к ведению отчетности;

- претерпел трансформации повышающий коэффициент;

- увеличились фиксированные взносы, платить которые и ранее входило в обязанности предпринимателя на вмененке;

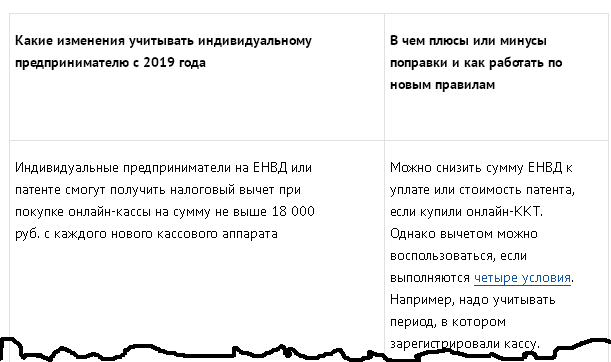

- с новой силой и настойчивостью ИП напомнили о необходимости установки онлайн-касс и даже предприняты меры для того, чтобы облегчить финансовое бремя от затрат на их приобретение.

Для справки!Последние новости, при тщательном анализе внесенных законодателями требований отмечают, что определенные категории законодателей настроены очень решительно по отношению к лояльной системе, созданной для подъема частного бизнеса еще в 2003 году.

Они считают, что меры, актуальные на тот период, в период не только с 2019, но и намного ранее, сейчас попросту мешают государству получать полноценные налоги с ИП. По их мнению в ЕНВД с 2019 года нужно не вносить новое, а попросту его закрыть.

Последние новости в СМИ дают двоякое истолкование тому, что происходит с удобной для людей налоговой системой. С одной стороны, отмена ЕНВД отложена до 2021 года, и можно смело оформлять ее, а затем переходить на другой вид налогообложения.

Обратите внимание!Мнения финансовых аналитиков сводятся к тому, что настойчивые рекомендации переходить с вмененки на единый налог и патент недвусмысленно свидетельствуют о постепенном выдавливании основного количества находящихся на ней – на другие формы.

И повышение для формы ЕНВД фиксированных платежей, введение обязательных кассовых аппаратов с целью ужесточения контроля за полученными доходами, направлены на постепенное усиление налоговой нагрузки. Ведь некоторые законодатели уже посчитали, что продажа патентов на отдельные виды деятельности принесет в казну значительно большие суммы.

Подробный перечень нововведений, на который стоит обратить внимание

Госдума уверена, что система льгот и послаблений для частного бизнеса давно устарела. Сравниваются цифры, которые платят ИП в других странах, например, в европейских, и все это примеряют для России. Не учитывая, что в стране по-прежнему неблагоприятное положение для частного бизнеса, они уверены, что отмена ЕНВД (а пока — внесенные изменения), позволят наполнить государственную казну. Отсюда и последние новости, которые вводятся с 2019 года. Ведь частный бизнес на вмененке не платит НДС, налог на имущество и вносит только фиксированный платеж.

Последние новости, трубящие о том, что выгодная система оставлена в силе специальным Постановлением на три года, объявлена не соответствующей требованиям и может существовать только, если в нее будут внесены изменения.

Пример нововведений можно отследить на примере столицы. В Москве используется Общероссийский классификатор и торговые сборы, а вмененный налог давно прекратил существование. Разрешенные виды деятельности, зато расширила Московская область, которая в других аспектах выравнивает тактику по действиям правительства Москвы. Это произошло на законных основаниях – региональные власти могут по собственным соображениям добавлять в список разрешенных видов деятельности новые, а также снижать процент выплат.

Важно!Правительственные ограничения, с разных периодов 2019 года, запретили торговлю одеждой и табачными изделиями, бельем (постельным, столовым и нательным), всеми видами парфюмерии, автомобильными шинами, обувью, фотокамерами и фотопринадлежностями.

Предпринимателям, которые занимаются розничной торговлей, следует обратить внимание на список, начинающий действовать с марта и декабря текущего года. Эти последние новости позволяют предположить не только лоббирование интересов крупного бизнеса, но и запрет для вмененки прибыльных видов товаров.

Второе важное нововведение по отношению к ЕНВД, о котором только вскользь упомянули последние новости – у Федеральной налоговой службы появились дополнительные полномочия для установления контроля над частным мелким бизнесом.

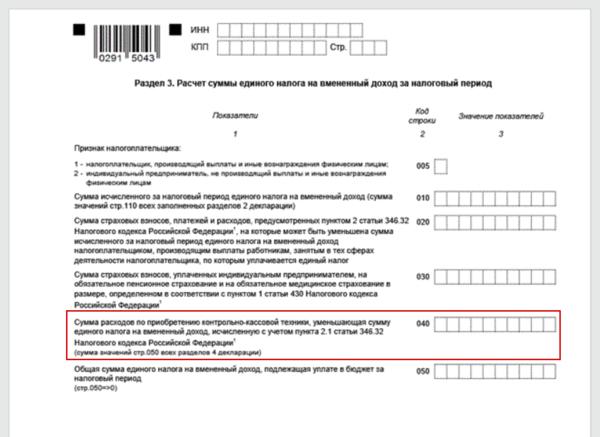

Покупка кассы, являющаяся обязательным мероприятием для субъектов ЕНВД после того, как закончился льготный период для некоторых категорий – ничто иное, как тотальный онлайн-контроль над получаемыми суммами. Это настолько важный момент для законодательных структур, что с 2019 года предусмотрен даже налоговый вычет, который предоставляется Правительством на покупку кассового аппарата.

Последние новости в системе выплат и налоговой отчетности обращают внимание на увеличение коэффициента К1. Законодательное постановление, которое ежегодно принимается по этому цифровому значению, снова повысило величину К1. 2018 год был приятным исключением. Как и в 2017 году, его значение осталось на уровне 1,868, а вот с 2019 года он повысился и теперь сумма доходов вычисляется с помощью нового значения –1,915.

Совет!Довольно часто увеличение первого коэффициента влечет за собой пересмотр и второго, К2, который определяется региональными властями. Поскольку территория в Российской Федерации колоссальная, предпринимателю нужно мониторить возможные трансформации по региону проживания.

В некоторых областях, заинтересованных в развитии бизнеса, он может несколько снизиться, но это – явление нетипичное. Информацию об этом нужно искать на официальном сайте ФНС региона.

Метки для внимательного мониторинга

Ранее гостиничный бизнес и розничная торговля оставались в относительно стабильном состоянии, но теперь и их коснутся нововведения. Подъем коэффициента 1 (К1) отразится на величине отчисляемых доходов. То, что коэффициент К2 в большинстве регионов остался неизменным, означает, что местные власти не думают о понижении, хотя и имеют на это право по закону. Это означает, что изымаемые средства имеют важное значение для местных бюджетов.

Выросли фиксированные взносы, которые ненамного скажутся на состоянии финансов предпринимателя-одиночки, но при наличии наемных работников могут стать существенным бременем для ведущего бизнес. Так, при заявленном доходе в 300 тыс. руб., обязательные платежи будут выглядеть следующим образом:

- пенсионные взносы 29 тыс. 354 руб. (в 2018 эта сумма составляла 26 тыс. 545 руб.);

- на медицинское – 6 тыс. 884 руб. (в 2018 эта сумма составляла 5 тыс. 840 руб.),

- доход свыше 300 тыс. руб. + дополнительно 1% с суммы, превышающей заявленные 300 тыс.

Интересно!С 2019 года налоговая служба получила право блокировать расчетные счета тех, кто не представил своевременно авансовые платежи. И хотя повысился верхний предел доходов, но страхование по нему все еще осталось льготным, хотя вполне вероятно, что в следующем году это правило тоже изменится. Информированные источники сообщают, что разговоры об этом уже ведутся.

С 2019 года вступает в действие правило об уплате страховых взносов, для действия которого были внесены специальные изменения в НК РФ. Теперь они не привязаны к минимальному размеру заработной платы, а высчитываются с учетом размера полученной прибыли. Это нововведение тоже не порадует тех, кто является стойким приверженцем вмененки.

Последние новости о блокировке расчетного счета предпринимателя на ЕНВД после истечения десятидневного срока, говорит о том, что ужесточаются репрессивные меры, равно, как и требования к установке кассы, которая с 1 июля станет обязательной для всех.

Расчет и сроки сдачи деклараций

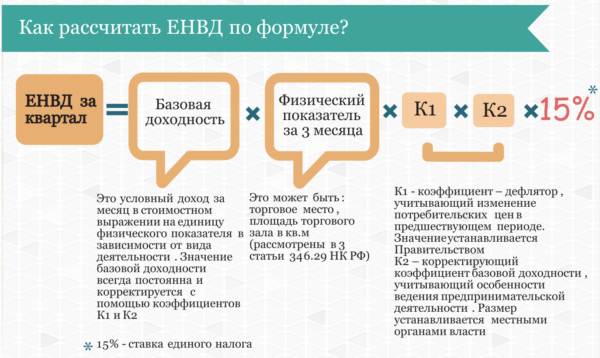

Налоговая база при ЕНВД – важный показатель, участвующий в форме расчета. Она вычисляется по отдельной формуле.

К базе прибавляется базовая доходность К1, умноженная на К2, умноженная на 3 и еще на физический показатель. Тройка здесь – количество месяцев в квартале года, а физический показатель можно посмотреть по специальной таблице, поскольку он определяется основным родом деятельности. К1 – законодательно установленная федеральным законодательством величина, в 2019 году обозначенная, как 1,915 (новое значение), К2 – региональный коэффициент и узнавать его нужно по месту жительства.

Сумма налога – это налоговая база, рассчитанная по этой формуле и умноженная на ставку по налогу. ФНС напоминает, что в первом квартале предприниматель должен заплатить не позже 25 апреля текущего года, во втором – не позднее 25 июля, в третьем предел оплаты – 25 декабря, а четвертый – в наступившем году, до 25 января. Налоговые декларации следует подавать до 20 числа того месяца, который наступил после прохождения отчетного квартала.

Важным моментом наступившего года является обязательная установка онлайн-кассы до 1 июля. С этого времени будет строго проверяться не только ее наличие, но и правильность ведения отчетности. Относительно весомую для некоторых ИП сумму, которую они вынуждены потратить на покупку кассового аппарата, можно частично возместить, использовать предоставленный правительством налоговый вычет.

Самое читаемое:Помогла ли вам статья?

Статья ни о чем.