Упрощенная система налогообложения — удобный вариант для многих предпринимателей. Но, чтобы правильно ею воспользоваться, следует разобраться во всех нюансах. УСН — достаточно лояльный налог для предпринимателей малого и среднего бизнеса. Со следующего года предприниматели имеют право сохранить упрощенный режим или перейти на него по собственному желанию. Полезно узнать, какие изменения грядут в 2021 году.

УСН в 2021 году для ИП: последние изменения

С января 2021 года будет внесено 49 изменений, касающихся УСН. Из-за отмены ЕНВД все больше предпринимателей будут переходить на УСН, поскольку Министерство финансов не предлагает иной альтернативы.

С января 2021 года будет внесено 49 изменений, касающихся УСН. Из-за отмены ЕНВД все больше предпринимателей будут переходить на УСН, поскольку Министерство финансов не предлагает иной альтернативы.

Новшества продолжают внедряться, и одно из них касается подачи декларации. Если индивидуальный предприниматель работает по упрощенной системе только с доходами, ему не нужно будет подавать декларацию. Но это действует лишь в случае перехода на онлайн-кассу с одновременным переводом на УСН-онлайн. Действие этого изменения началось в 2020 году и продолжится в последующие годы.

На заметку!Важным изменением стало повышение взносов за медицинскую страховку и в Пенсионный фонд. Оно также начало действовать в 2020 году и будет дополнено правилом выплаты 1% в Пенсионный фонд России, но только при условии, если прибыль предпринимателя перешла границу в 300 тыс. руб. Это закреплено на законодательном уровне.

Еще одно не менее важное изменение — порядок сдачи отчетов. Налогоплательщик теперь может подавать отчетность в единичном экземпляре по форме 6-НДФЛ, не нарушая сроков подачи, а именно — до 30 июля. Предприниматели, имеющие наемных работников в количестве 10 и более человек, будут переходить на электронную отчетность независимо от вида деятельности. Если работников нет или их менее 10 человек, еще можно формировать и подавать отчетность на бумажном носителе.

ИП, работающий без персонала, не освобождается от уплаты страховых взносов, но платит их в данном случае только за себя. Право получать эти обязательные платежи делегировано налоговой инспекции.

https://youtu.be/81yniziTjnE

Условия перехода на УСН в 2021 году

Налогоплательщики добровольно могут перейти на УСН в 2021 году. Это возможно при соблюдении новых условий, касающихся прибыли и численности работников. Но также учитываются и виды деятельности бизнесменов.

На заметку!Чтобы изменить налоговый режим, ИП должен заявить о намерении перейти в инспекцию Федеральной налоговой службы не позднее 31 декабря текущего года.

Но, прежде чем подавать такое уведомление, стоит разобраться, вправе ли ИП применять этот режим.

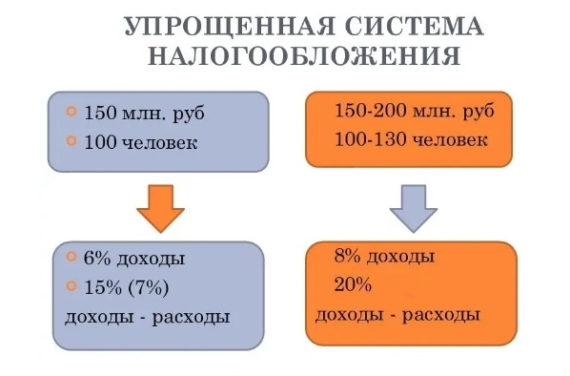

Условия УСН в 2021 году для ИП:

- Если доходы ИП менее 150 млн руб. с начала года.

- При численности работников за отчетный период менее 100.

Согласно новой редакции Федерального закона в этой области, денежные лимиты и численность сотрудников можно будет нарушить. С этого момента начнется переходный период, отличающийся повышенной ставкой.

Если прибыль за 2021 год не превышает вышеуказанной суммы, можно дальше продолжать работать по «упрощенке» и платить ставку 6%, 15% или пониженную. Если прибыль более 200 млн руб., ИП будет вынужден перейти на общий режим начиная с квартала, когда зафиксировано нарушение ограничения.

Как изменятся ставки на УСН

Для тех, кто выбрал вариант «доходы минус расходы», ставка увеличится до 20% вместо 15%. Стоит пояснить.

Для тех, кто выбрал вариант «доходы минус расходы», ставка увеличится до 20% вместо 15%. Стоит пояснить.

УСН «доход»:

- Ставка 6% в случае непревышения лимитов 150 млн руб. и 100 сотрудников.

- Ставка 8% при прибыли выше 150 млн, но до 200 млн руб., от 100 до 130 сотрудников.

УСН «доход при вычете расходов»:

- Ставка 15%, если прибыль не более 150 млн руб., до 100 сотрудников.

- Ставка 20%, если прибыль в рамках 150-200 млн руб., в пределах 100-130 работников.

Обратите внимание!Бизнесмены, работающие с «доходами» по ставке 6%, теперь будут должны платить 8%.

Новые правила расчета УСН и авансовые платежи

Согласно новым правилам, пока денежные средства не перейдут черту в 150 млн руб., а наемных специалистов не станет больше 100, будет действовать стандартная УСН. Как только указанные данные выходят за рамки, начнется период, именуемый переходным. В этот период перехода расчет УСН и авансового платежа будет выполняться по следующей схеме:

Согласно новым правилам, пока денежные средства не перейдут черту в 150 млн руб., а наемных специалистов не станет больше 100, будет действовать стандартная УСН. Как только указанные данные выходят за рамки, начнется период, именуемый переходным. В этот период перехода расчет УСН и авансового платежа будет выполняться по следующей схеме:

- Считается налоговая база за период до квартала, в котором допущено нарушение. Обложение налогом происходит по ставке 6% или 15%.

- Рассчитывается налоговая база за весь период. Для этого нужно вычесть из нее базу, посчитанную по стандартной ставке. На остаточную сумму начисляется налог уже по увеличенной ставке 8% или 20%.

В конце складываются два числа из пунктов 1 и 2. Полученная сумма — налог за период.

Как и когда лучше переходить на УСН в 2021 году

Организация или ИП должны сообщить в ИФНС о своем намерении перейти на «упрощенку» в определенные сроки, нарушив которые, можно потерять право пользоваться специальным режимом. Для этого оформляют заявление в электронной форме в личном кабинете сайта налогового органа или предоставляют документы на бумажном носителе не позднее последнего дня 2020 года.

Начать пользоваться «упрощенкой» заявители смогут только с января 2021 года. Исключением считаются плательщики ЕНВД. При смене режима им нужно успеть в 30-дневный срок с момента прекращения уплаты ЕНВД заявить о своем переходе на УСН. В противном случае их режим налогообложения станет общим.

К сведению!Смена налогового режима на упрощенный носит уведомительный характер, подтверждения от ИФНС ожидать не следует. В дальнейшем можно лично обратиться в налоговую и запросить документы, подтверждающие применение специального режима.

УСН имеет преимущества перед ОСНО. При ее применении снижается налоговая нагрузка, уменьшается количество подаваемых документов и отчетов. Индивидуальный предприниматель освобождается от уплаты части налогов, применяемых при общем режиме. Система в большинстве своем направлена на малый бизнес и его поддержку в плане стабильного функционирования, упрощения схемы расчета налогов.

В 2021 году у экспертов уже нет сомнений в отмене ряда налоговых режимов, поэтому УСН станет еще популярнее для многих российских предпринимателей. С ее помощью можно будет избежать уплаты «лишних» налогов.

Самое читаемое:Помогла ли вам статья?