Рост нормативов налоговых отчислений всегда был больным вопросом для населения, поэтому каждое повышение обрастает волной слухов и домыслов. С 1 января 2019 года в рост пошел доход на добавочную стоимость – НДС, который с 18 процентов увеличился до 20. Рассматривались также инициативы об изменении правил для главного налога всех трудящихся – подоходного.

В сегодняшнем обзоре разберем все нюансы подоходного налога в 2019 году и ответим на вопрос: сколько процентов он составляет для разных категорий граждан.

Все о подоходном налоге

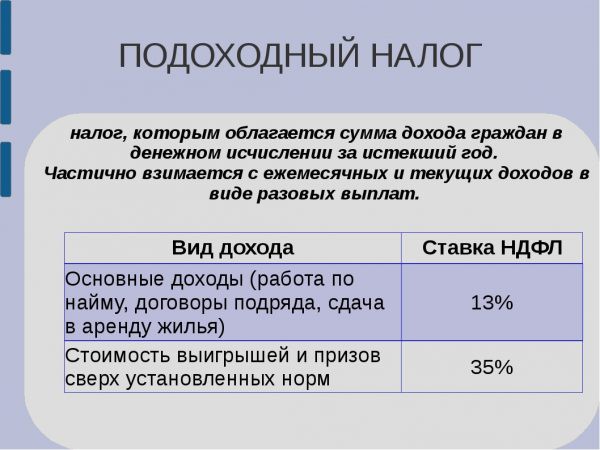

Налог на доходы физических лиц, который сокращается до НДФЛ, а в народе зовется подоходным, знаком каждому официально трудоустроенному россиянину. Вычет их зарплаты осуществляется ежемесячно, главное его предназначение – формирование пенсионного фонда. Но не для себя, как многие заблуждаются, а для государства. Проще говоря, работающие сегодня, содержат тех, кто сейчас на пенсии. А сами будут получать обеспечение по старости от будущего трудоспособного поколения.

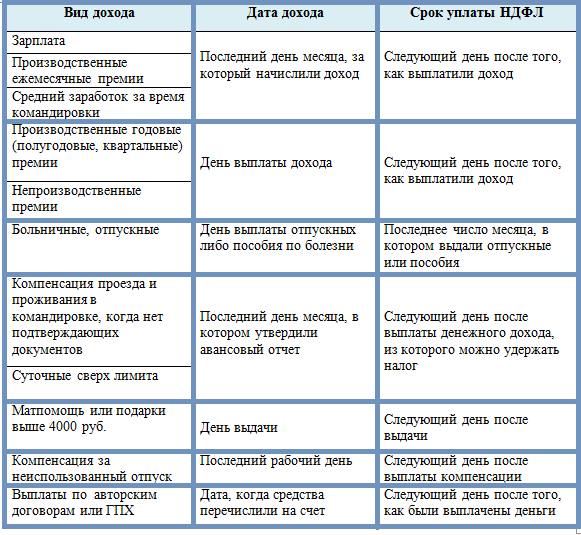

Отметим, юридически каждый работающий гражданин самостоятельно и добровольно уплачивает НДФЛ, а его наниматель берет на себя обязательства по перечислению взносов работников в органы ФНС РФ.

Фактически же процесс автоматизирован, не позволяя россиянам быть неплательщиками НДФЛ. Привычная многолетняя норма налогов установлена на уровне 13 процентов от зарплаты человека – то есть его доходов за календарный месяц. Вся эта информация отражена в платежных квитанциях.

Также читайте: Как экономить деньги без усилий?

Факт!Российская Федерация сегодня является страной с одним из самых низких показателей подоходного налога. Но не факт, что так останется в будущем. Комитет по доходам Госдумы в 2018 году не раз поднимал вопрос как о фактическом повышении подоходного налога, так и о применении в России прогрессивной ставки. Пока законопроекты не приняты.

Подоходный налог в 2019 году в этом плане останется неизменным – сколько бы ни составляла зарплата, удержание производится в процентах, оно может меняться ежемесячно от конкретной суммы.

Важный момент!Эта норма касается только резидентов России – лиц, которые в стране из календарного года трудятся более 183 дней (полугодие плюс один день).

А вот не относящиеся к российским резидентам работники отчисляют в казну уже 30% своего ежемесячного денежного довольствия.

Правила вычитания

В РФ с подоходным налогом некоторые жители вправе рассчитывать на послабления и льготы по уплате в определенных жизненных ситуациях. На фискальном языке это называется налоговым вычетом. Главные основания для его предоставления в РФ по НДФЛ следующие:

- приобретение недвижимости;

- лечение;

- получение образования;

- воспитание детей.

Для каждого из этих случаев есть свои правила вычитания подоходного налога. Каким же будет подоходный налог в 2019 году, и сколько процентов будут платить сотрудники, если у них есть дети? Ответ прост – 13%. Налоговая ставка остается единой для всех, а льгота предоставляется по следующему механизму: работник не платит подоходный до тех пор, пока его сумма не достигнет размера вычета. В разных родительских ситуациях эти показатели разнятся. Разберем каждую из них:

- льгота при наличии одного ребенка каждому родителю составляет 1400 рублей;

- льгота при наличии одного ребенка, воспитываемого одним родителем – 2800 рублей;

- льгота при наличии двух детей – 2800 рублей (по 1400 на каждого);

- льгота при наличии двух детей, воспитываемых одним родителем – 5600 рублей (по 2800 на каждого);

- льгота на третьего ребенка и каждого, следующего за ним, каждому родителю составляет 3000 рублей;

- льгота на третьего ребенка и каждого, следующего за ним, воспитываемых одним родителем – 6000 рублей;

- льгота на каждого ребенка с инвалидностью составляет 12 000 рублей каждому родителю или опекуну;

- льгота на приемного ребенка или взятого под опеку составляет 6 000 рублей.

Отметим, что эти деньги нельзя получить на руки через налоговую, с вас просто не удерживают налог до достижения этой суммы.

Также читайте: Идеи бизнеса с минимальными вложениями для мужчин

Важно, что и сами дети должны соответствовать определенным социальным критериям, чтобы их родители могли платить меньше подоходного налога, а именно:

- быть несовершеннолетними (возраст до 18 лет);

- быть студентами очной формы, аспирантами, ординаторами, интернами (возраст до 24 лет);

- иметь инвалидность (возраст до 18 лет);

- иметь инвалидность первой или второй группы и быть студентами очной формы, аспирантами, ординаторами, интернами (возраст до 24 лет).

Для справки!На удвоение льготной суммы по каждому ребенку могут рассчитывать как биологические, так и приемные матери-одиночки и отцы одиночки. Но важно помнить, что статусом единственного родителя в таких случаях обладают не все. Для биологических родителей обоснованием послужит прочерк в графе «отец» свидетельства о рождении малыша, либо признание матери/отца пропавшими без вести.

Что касается приемных родителей и опекунов, им достаточно просто не быть связанными узами брака. При регистрации в загсе новой семьи льгота утрачивается.

Какие именно документы нужны для подтверждения налоговой льготы родителям с детьми – сообщает работодатель. При других основаниях для налогового вычета механизм немного сложнее: работник самостоятельно подает в фискальные органы декларацию, заполненную по форме 3-НДФЛ и составляет заявление на возврат уплаченного налога за прошедший календарный и налоговый год.

Основания для слухов

Сколько процентов составит подоходный налог в 2019 году – домыслы на этот счет появились после внесения в Госдуму законодательной инициативы о введении прогрессивной шкалы НДФЛ в зависимости от заработка. Предлагалось ввести следующие нормы:

- при годовом доходе от 100 тысяч до трех миллионов рублей – 13% НДФЛ и пять тысяч рублей дополнительных выплат;

- при годовом доходе свыше трех миллионов, но ниже десяти миллионов рублей – 382 тысячи рублей НДФЛ и дополнительно 18% от общей суммы заработка;

- при доходе за год свыше десяти миллионов рублей – 25% НДФЛ.

Интересно!При предложении о введении прогрессивной налоговой ставки подоходного налога в Российской Федерации предполагалось, тем не менее, сохранить ряд послаблений. В частности для тех, кто занимается продажей собственных объектов недвижимости, зарабатывает на проведении реновации зданий или продаже собственности, которой владел более трех лет.

Также документом было предусмотрено дополнительное стимулирование россиян, купивших жилье в ипотеку, в виде дополнительного вычета из суммы НДФЛ.

Обсуждался в Государственной Думе ФС РФ и другой вопрос – о всеобщем повышении налогового бремени с зарплаты резидентов страны до 15%.

Интересно!Депутаты также выступали с инициативой о снижении налогового бремени до 5% для тех, кто имеет официальный годовой доход не выше 100 тысяч рублей. В пересчете на месяцы – для людей с зарплатой 8 334 рубля и ниже.

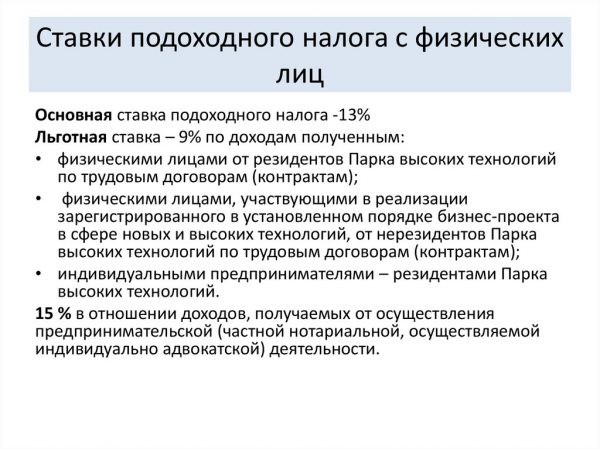

Отметим, что обе эти законодательные инициативы были отклонены депутатским корпусом, и единственно верным ответом на вопрос: сколько процентов составляет подоходный налог в 2019 году, остается цифра 13. Но есть один нюанс.

Резиденты Российской Федерации, занимающиеся частной адвокатской либо нотариальной практикой, являются исключением из правил: они уплачивают в казну НДФЛ в размере 15% от собственных доходов.

Кроме того, с 2019 года ФНС РФ введены в обращение разработанные ранее бланки налоговой отчетности нового образца. Их существует два вида: для работодателей и для работников. С этого момента вся отчетность принимается исключительно по новым стандартам.

Также читайте: Прибыльный бизнес с минимальными вложениями или немного о развитии идей

Ставки сделаны

Не лишним будет напомнить о других налогах для российских физлиц. Тринадцатипроцентная ставка, как указано выше, справедлива в отношении трудовых доходов – непосредственно с заработной платы. Другие виды заработка имеют другие ставки, гораздо более весомые в денежном выражении.

Интересно!Итак, обязательства по выплатам в казну с выигрыша, призов в денежной форме, материальной выгоды составляют более трети от общей суммы и находятся на уровне 35%. Исключение составляют дивиденды – доходы от ценных бумаг – приравненные по состоянию на 2019 год к заработной плате. По ним налог все так же остается на уровне 13%.

Индивидуальные предприниматели вправе выбирать схему обложения налогами себя и своих наемных сотрудников. Отметим, что НДФЛ и страховые взносы выплачиваются и на себя и на персонал. Но при выборе ЕНВД ставка будет тринадцатипроцентная, а при «упрощенке» либо шесть процентов с общей суммы заработка ИП, либо 15%, но уже с денег, которые остались у предпринимателя после вычета понесенных расходов.

Самое читаемое:Помогла ли вам статья?

Подоходный налог в 2022 году был изменен, и теперь важно быть в курсе всех новостей и изменений, чтобы правильно распланировать свои финансы. Будьте внимательны и следите за обновлениями!