Для мотивации более активной и качественной работы сотрудников помимо оклада существуют различные стимулирующие формы денежного вознаграждения. В ТК РФ заложены основы для дополнительных выплат, в том числе, премии и 13-й зарплаты. Все моменты, касающиеся выплат различных видов вознаграждений, должны быть зафиксированы в коллективных договорах. Разберёмся, как нужно рассчитать премию в зависимости от основания её выплаты, а также выясним, кому из сотрудников должна начисляться 13-я зарплата.

- Система премирования: основные положения

- Как должны выплачиваться премии

- Виды премирования работников

- Как обосновать необходимость премирования сотрудника

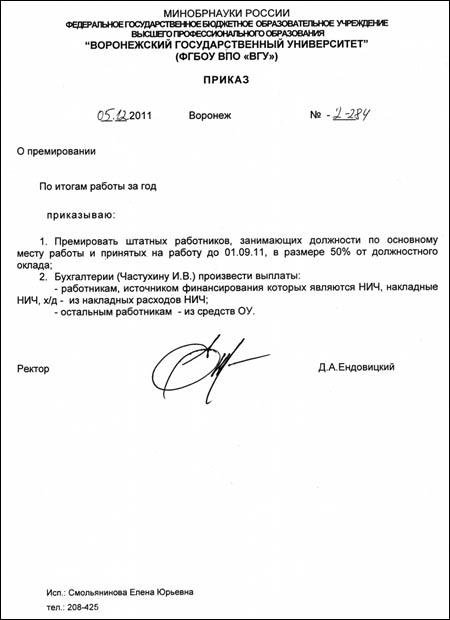

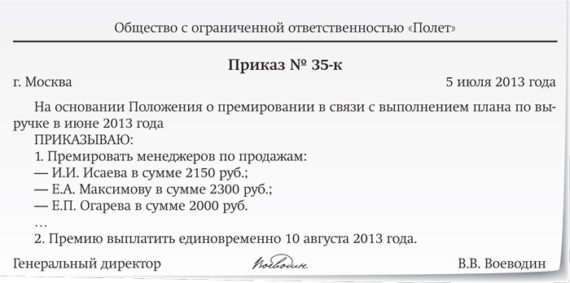

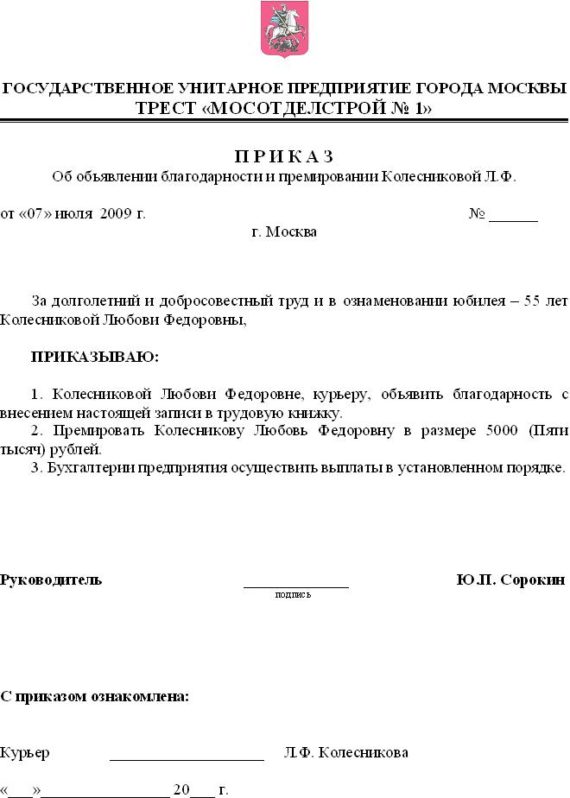

- Как должен оформляться приказ о премировании по ТК РФ

- Как оформить приказ о годовой премии

- Правильная формулировка в приказе о премировании за хорошую работу

- Можно ли выплачивать 13 зарплату

- Как должна начисляться 13-я зарплата

- Образец приказа о начислении 13-й заработной платы

- Может ли премия облагаться налогом

- Выплата премий — право, а не обязанность работодателя

- Таблица: результаты работы и размер вознаграждения

- Единовременные выплаты

- Видео: за что можно премировать лучших сотрудников предприятия

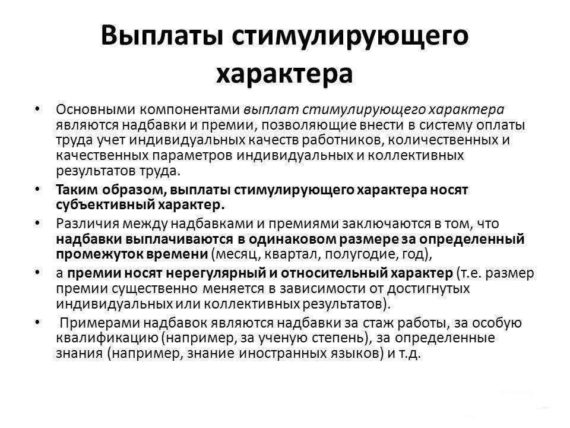

- Состав выплат стимулирующего характера

- Как должны рассчитываться премиальные за месяц

- Пример определения премии в процентах от оклада

- Формула расчёта 13-й заработной платы

- Расчёт положенной работнику годовой премии

- Расчёт по тарифной сетке

- Как посчитать суммы при зарплате от выработки

- Квартальная премия: особенности расчёта и оплаты

- Порядок расчёта ежеквартального вознаграждения

- Условия выплаты и лишения премий

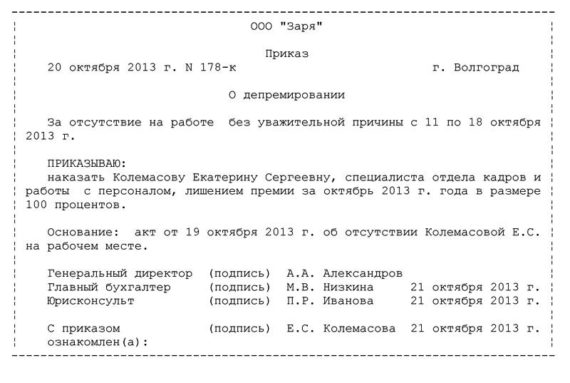

- Пример приказа о депремировании из-за допущенного нарушения

- За что можно депремировать работника

- Видео: за что следует лишить вознаграждения

- Ответственность за невыплату

Система премирования: основные положения

В организациях, учреждениях различных ведомств, производственных предприятиях устанавливается и утверждается система премирования. Этот момент узаконен ст.114 ТК РФ. Руководство самостоятельно разрабатывает положение, основываясь на условиях, изложенных в трудовом законодательстве.

Как должны выплачиваться премии

Выплата премии полагается сотруднику, высокие результаты работы которого положительно отражаются на показателях работы предприятия. Размер премиальных должен быть обозначен в трудовом контракте и других нормативных актах компании.

Некоторые предприятия начисляют премиальные по достигнутым экономическим показателям, например, с уточнением процентного отношения к полученной прибыли в результате работы конкретного сотрудника или отдела. Все детали подробно описываются в нормативном документе и прилагаются к правилам внутреннего трудового распорядка.

Каждый сотрудник знакомится с ними и ставит свою подпись. Это является подтверждением того, что он согласен с пунктами этого документа и готов следовать его положениям.

Виды премирования работников

Премии делятся на фиксированные и рассчитанные в процентном отношении к основному заработку. Замена премий выплатами в натуральной форме не допускается.

Как обосновать необходимость премирования сотрудника

Заявление на получение премии работниками не пишется. По регламенту начальник структурного подразделения предприятия готовит служебную или докладную записку руководителю компании, в которой необходимо написать о росте производственных показателей и отметить другие достигнутые сотрудником успехи. И также документ должен содержать следующую информацию:

- Ф. И. О. сотрудников, которым полагается премия.

- уточняется, в каком размере, и кому из работников следует её выплатить (процентное отношение к окладу, фиксированная сумма или процентное отношение к полученной прибыли);

- достигнутые результаты (за месяц, квартал или год), которые являются основанием для вознаграждения.

Высшее руководство изучает докладную, при необходимости, корректирует и накладывает соответствующую резолюцию. Затем начальник структурного подразделения должен инициировать процесс начисления и выплаты премии. Оговоримся, что делать документ предстоит работнику кадровой службы.

Как должен оформляться приказ о премировании по ТК РФ

Докладная записка — основание для соответствующего приказа. Обычно он издаётся в произвольной форме, так как относится к внутренним документам.

В первой (констатирующей) части уточняется основание премирования со ссылкой на ст.191 ТК РФ, а также на локальный акт данной компании, в частности, соответствующий раздел коллективного договора. В распорядительную часть приказа следует включить:

- Ф. И. О. сотрудников, подлежащих премированию;

- должность этих работников;

- формулировку причины премирования;

- размер премии с указанием формы премирования (процент от оклада, фиксированная или процент от полученного результата).

Все эти данные должны строго соответствовать указанным в докладной записке.

Приказ должен быть подписан начальником и заверен подписью предприятия. Ответственное лицо, назначенное руководителем, также ставит свою подпись в специальной строке.

На бухгалтера, который занимается начислением зарплаты, возлагается обязанность исполнить данное распоряжение, а именно: посчитать причитающуюся сумму, сделать необходимые бухгалтерские проводки и выплатить работнику деньги. Вознаграждение входит в категорию заработка, но в расчётном листе оно выделяется отдельной строчкой.

Как оформить приказ о годовой премии

Приказ содержит сведения о выплате премиальных одному сотруднику (Ф №Т-11) или группе работников (№Т-11а).

Можно ли выплачивать 13 зарплату

Порядок начисления тринадцатой заработной платы по ТК РФ никак не регламентирован после принятия поправок от 30.12.2001 N 197-ФЗ. С момента последних изменений от 03.07.2016 законодательство в этой области никак не изменилось. Поэтому общепринятым считается выплата премии по итогам года, как тринадцатой зарплаты. Размер премии строго регламентирован в Коллективном договоре или в Положении о премировании сотрудников самой организации. Увеличить его наниматель может, а уменьшить — нет.

Как должна начисляться 13-я зарплата

С точки зрения аналитического учёта на предприятии и бухгалтерских проводок, тринадцатой заработной платы не существует, поскольку в ведомости по заработной плате всего отражено 12 календарных месяцев. Эта оплата будет учитываться на синтетическом счёте №812 в журнале регистрации хозяйственных операций, как премия.

За особые достижения или высокую квалификацию работнику в индивидуальном порядке могут начислить 14-ю зарплату. Алгоритм начисления идентичный, просто ставка премирования по итогам года будет выше. Распоряжение о начислении 13-й заработной платы составляется в форме стандартного приказа о премировании сотрудников на предприятии.

Образец приказа о начислении 13-й заработной платы

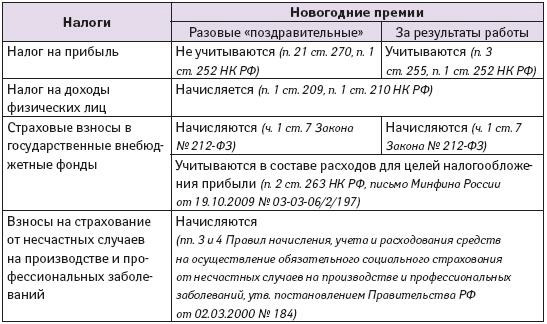

Может ли премия облагаться налогом

Существует чётко регламентированный список необлагаемой НДФЛ премии (п. 7 ст. 217) – например, за выдающиеся открытия в области науки, образования, культуры и т. д. Данный перечень утверждён Правительством РФ. В остальных случаях премия облагается НДФЛ (п. 1 ст. 210 НК РФ), поскольку практически любой доход физического лица подвергается налогообложению. В расчётно-платёжной ведомости по заработной плате такой доход считается премией, и с него будет удержан НДФЛ в размере 13%.

Выплата премий — право, а не обязанность работодателя

В ТК РФ порядок выплаты премиальных отражён в ст.191 ТК РФ. Работодатель может поощрить своих сотрудников за качественную работу. Это могут быть разного рода благодарности, ценные подарки, премиальные, представления к высокому званию лучшего профессионала в той или иной области. Законодательство даёт право принимать самостоятельное решение руководству в рамках коллективного договора или правил внутреннего трудового распорядка. Если работник добился особых достижений, его можно представить к награде на государственном уровне.

На основании ч.1 ст.144 ТК РФ руководителю предприятия даётся право разрабатывать собственные системы премирования с участием представительного органа сотрудников организации (например, профсоюза).

Таблица: результаты работы и размер вознаграждения

| Показатель | Размер вознаграждения, % |

| Снижение затрат на брак по сравнению с аналогичным показателем отчётного периода. | 30 |

| Выполнение понедельного графика сдачи автомобилей в подразделение по продажам. | 25 |

| Полное (100%) выполнение номенклатурного плана по сдаче запасных частей и машинокомлектов в подразделение по продажам. | 25 |

| Снижение среднесуточных простоев конвейеров по вине подразделения на определённый процент в сравнении с аналогичным показателем предыдущего периода. | 25 |

| Снижение случаев нарушений охраны труда и техники безопасности (на 10, 100, 200 работающих). | 15 |

| Снижение случаев нарушений трудовой дисциплины (на 10, 100, 200 работающих). | 20 |

| Проведение организационно-технических мероприятий по сокращению издержек с экономией до конца года. | 25 |

| Оценка результативности функционирования системы менеджмента качества. | 15 |

| Выполнение утверждённых мероприятий по эталонному участку. | 15 |

| Отсутствие случаев выхода из строя оборудования по вине персонала подразделения. | 10 |

Все значение условные и побираются индивидуально на каждом предприятии и согласовываются с руководителем и отделом по кадрам.

Фактически вопрос поощрения с выплатой премий — это право работодателя, а не обязанность. Как правило, премии гарантированы на предприятии, имеющем хороший экономический потенциал. Ведь при формировании премиальной системы в той или иной компании почти всегда в локальных правовых актах делается пометка о том, что премии и другие виды денежных выплат гарантируются только при наличии финансовой возможности в фонде заработной платы.

Когда человек устраивается на работу, ему очень важно знать об этом, чтобы не провоцировать его на нежелательные спорные ситуации, если он вдруг не получит желаемую премию по причине отсутствия средств в бюджете предприятия.

Единовременные выплаты

Кроме традиционных премий, связанных с перевыполнением основных показателей по итогам месяца, квартала или года, в практике многих организаций встречаются одноразовые виды денежного вознаграждения. Они, как правило, приурочены к государственным праздникам (Новый год, 8 Марта, профессиональный праздник, юбилей компании или отдельного сотрудника). Такие вознаграждения упоминаются в колдоговоре.

Возможны и другие разовые премии, положенные сотрудникам за выдающиеся достижения в труде. Решение о них принимает руководитель, преследуя цель мотивировать ценного сотрудника на дальнейшие достижения.

Видео: за что можно премировать лучших сотрудников предприятия

Состав выплат стимулирующего характера

Как должны рассчитываться премиальные за месяц

Если размер премии установлен в процентной зависимости от заработка, то процедура начисления производится по стандартному алгоритму.

- Оклад умножается на процент премии, утверждённый на этом предприятии.

- К окладу прибавляется полученный результат.

- Далее эта сумма умножается на региональный коэффициент, так определяется размер премии и зарплаты.

- На основе этого результата необходимо высчитать НДФЛ, для этого сумма умножается на 13% (для нерезидентов на 30%).

- Из полученной суммы (п.3) нужно вычесть сумму НДФЛ, разница и будет конечной суммой для выплаты (зарплата с премией).

Пример определения премии в процентах от оклада

Предположим, сотруднику С.С. Сидорову положена ежемесячная премия с установленным размером в процентах к основному окладу. Оклад работника равён 15 000 руб. Проживает С.С. Сидоров в Мурманской области, там коэффициент установлен на уровне 8%. Премия по коллективному договору составляет 15% от заработка.

Расчёт производится по формулам:

15 000 х 15% = 2 250 руб. – премия.

15 000 + 2 250 = 17 250 руб. – заработок с премией.

17 250 х 1,8 = 31 050 руб. – заработок с районным коэффициентом.

31 050 х 13% = 4 036 руб. – НДФЛ.

31 050 – 4 036 = 27 014 руб. – Сидоров получит за месяц на руки.

Формула расчёта 13-й заработной платы

Выплата тринадцатой заработной платы (годовой премии) осуществляется по стандартному алгоритму, иначе говоря, её нужно считать как средний доход за один месяц конкретного сотрудника. При этом стоит учитывать, что вознаграждение рассчитывается в процентах от оклада работника по состоянию на 31 декабря года, за который оно выплачивается:

- за первый год работы — в размере 50%;

- за второй год работы — в размере 70%;

- за третий и последующие — в размере 100%.

Расчёт положенной работнику годовой премии

Сотрудник Л.С. Кавицкий имеет нормированную заработную плату после вычета всех налогов и сборов в размере 65 000 рублей в месяц. При этом на предприятии он работает 2 года и 7 месяцев. Дисциплинарных взысканий или нарушений со стороны Кавицкого не было, следовательно, лишить премии его нельзя.

В учётном году Л.С. Кавицким было отработано 249 календарных дней. Наш работник брал отпуск за свой счёт в период 07.12 по 14.12 (2 выходных дня, 5 — рабочих). В декабре этого года — 22 рабочих дня.

Бухгалтер сделал такие расчёты:

65000*12 (календарных месяцев) /249 = 3133 — среднедневная заработная плата.

3133*(22–5)= 53 261 — заработок за декабрь.

65000*70%(ставка премии от оклада) = 45 500 — тринадцатая заработная плата (годовая премия)

45 500 + 53261 = 98 761 (руб.) – Кавицкий получит на руки в конце года.

Расчёт по тарифной сетке

- Оклад по тарифной ставке умножается на процент премиальных.

- К данному окладу прибавляется полученный в п.1 результат.

- Найденная сумма умножается на районный коэффициент.

- Далее высчитывается сумма НДФЛ, она вычитается из результата п.3, в итоге — сумма, которую работник получит на руки.

Как посчитать суммы при зарплате от выработки

- Размер выработки за месяц следует умножить на процент премиальных.

- К сумме выработки прибавить произведение предыдущего подсчёта.

- Результат умножается на коэффициент — премия и зарплата.

- Далее вычесть 13% НЛФЛ, в остатке конечный результат.

Квартальная премия: особенности расчёта и оплаты

Премии по итогам работы за квартал и за год представляют собой отдельный вид поощрения. Так же как и другие они отражаются в коллективном договоре, где оговорены все причины, по которым начисляются данные виды выплат.

Чтобы правильно рассчитать квартальную премию, следует сделать несколько несложных операций. Необходимо сложить заработок за квартал и умножить результат на процент премии. То же самое происходит и с годовой премией. Только здесь складывают заработок за весь год (365 дней) и умножают уже на процент годовой премии. Остальные операции проводятся, как обычно.

Порядок расчёта ежеквартального вознаграждения

Сотрудник (С.С. Сидоров из Мурманской области) получил по 20 000 рублей за апрель, май, июнь. Районный коэффициент равён 1,8. Премия за квартал составляет 10% от зарплаты.

20 000 + 20 000 + 20 000 = 60 000 рублей — заработок за квартал.

60 000 х 10% = 6 000 рублей — премия за квартал.

Учитывая, что квартальная премия выплачивается в последующем после окончания квартала месяце, в нашем случае, в июле, сотрудник получит на руки следующую сумму:

20 000 (зарплата за июль) + 6 000 х 1,8 = 46 800 рублей.

Далее, необходимо сделать расчёт НДФЛ и вычесть получившуюся сумму:

46 800 – (46 800 х 13%) = 46 800 – 6 084 = 40 716 рублей.

Условия выплаты и лишения премий

В документе, регламентирующем процесс премирования, должны указываться условия выплат.

- Описание способа начисления премиальных. Если это фиксированная премия, значит, её точный размер.

- Список сотрудников с указанием должностей, на которые распространяется положение о премировании.

- Описание причин, влияющих на осуществление выплаты, в частности, следует назвать конкретные обстоятельства, когда премия не выплачивается, а также перечислить основания, по которым можно лишать премии.

Пример приказа о депремировании из-за допущенного нарушения

За что можно депремировать работника

К таким причинам относится недобросовестное отношение сотрудника к своим обязанностям, невыполнение плана, недисциплинированность, опоздания, несоблюдение правил техники безопасности, пьянство. Второй причиной невыплаты является затруднительное экономическое положение на предприятии. Чтобы впоследствии не было негативных проявлений со стороны сотрудников, в положении о премировании следует сделать соответствующую пометку.

Если документы о выплате вознаграждений будут составлены с учётом законных требований, рекомендаций и предостережений, спорные ситуации будут сведены к минимуму. Ведь каждый сотрудник после ознакомления с ними подтверждает своё согласие подписью, поэтому не сможет предъявить претензии за невыплаченную премию на основе указанных в колдоговоре положений.

Видео: за что следует лишить вознаграждения

Ответственность за невыплату

Хотя работодатель имеет определённые законные основания не выплачивать денежные вознаграждения, нередки случаи, когда он все же допускает неправомерные действия. Если сотрудник уверен, что руководитель допустил несправедливость по отношению к нему, и у него на руках есть документальные доказательства этих незаконных действий, он вправе обратиться с иском в суд.

Если будет доказана вина работодателя, его ждут разнообразные меры взыскания.

- Штрафные санкции (размер определяет суд) в соответствии с ч.1,2 ст.5.27 КоАП РФ. Если работодатель допускает нарушение не в первый раз, это ему может грозить дисквалификацией и потерей права быть руководителем на период от трёх до пяти лет.

- При задержке выплат (ст.236 ТК РФ) ему придётся выплатить денежную компенсацию, её размер зависит от периода задержки.

Заключительным аккордом разговора о денежных поощрениях, пожалуй, вполне логичным будет вопрос о налогообложении суммы премиальных. Поскольку рассматриваемые выплаты относятся к категории доходов граждан, значит, они облагаются НДФЛ (п.1 ст.210 НК РФ).

Исключениями являются случаи, оговорённые в п.7 ст.217 ТК РФ:

- за выдающиеся заслуги в различных областях народного хозяйства.

- за достижения, присуждённые руководителям высших рангов.

Эти премии налогом не облагаются, наниматель обязан платить их в полной сумме. Во всех иных случаях работодатель должен удержать налог и перечислить его в госбюджет (пп.4 и 6 ст.226 НК РФ). На все денежные вознаграждения начисляются все виды страховых взносов.

Мотивация, выраженная в форме денежного вознаграждения, выгодна не только работнику, но и его нанимателю. Первый получает заметную прибавку к зарплате, а второй — лояльного и добросовестного работника. Бизнесмены, не забывающие регулярно премировать персонал, полезны и государству, которое, благодаря продуктивному, добросовестному труду людей, имеет существенное пополнение бюджета.

Самое читаемое:Помогла ли вам статья?